最近這一兩年,全球光伏市場高歌猛進,光伏企業增收又增利,迎來前所未有的業績兌現期。但魔幻的是,資本市場中的光伏卻跌成了狗,看好光伏新能源的A股投資者,在過去一年,很受傷!

東財光伏設備指數(BK1031),從2022年8月19日的最高點2459.83,一路跌到2023年8月18日的1499.41。在過去整整一年中,跌幅竟高達39.04%!而同期,上證綜指跌幅僅為3.87%。

一向堅定看多光伏的趕碳號,每當光伏股票慘遭屠戮、一片綠油油之際,內心是有些糾紛和憤懣不平的:光伏企業賺到的錢,難道就是假的嗎?

光伏板塊很差,投資者預期減弱、信心喪失,原因可能是多方面的。除了對于階段性產能過剩的擔憂以外,無序的再融資、A拆A等,恐怕也是重要原因。

上周五股市收盤后,證監會有關負責人就“活躍資本市場、提振投資者信心”答記者問時介紹了一攬子相關政策措施。其中專門提到,要“合理把握IPO、再融資節奏,完善一二級市場逆周期調節”。

今天趕碳號就來談一談光伏企業再融資。

光伏行業既是高成長、高景氣度行業,又是資金密集型行業。光伏企業通過資本市場發展壯大自身的同時,積極創造價值回報股東,這本是一件天經地義的好事。但現實情況是市場聞再融資、A拆A色變,很多光伏企業不是剛剛完成了一輪再融資,就是正走在再融資的路上。

光伏企業高頻率、大規模融資,是真缺錢,還是真圈錢?融資目的,是為了大擴產,還是為了過冬囤現金?

01、TCL中環,“我要的不多”

投資者們尚且可以吐槽,不少企業的再融資計劃,把自己股價帶崩的同時,也把整個光伏板塊帶崩。但光伏企業之間,卻從來不會互相指責,別人融得太多。這是因為,友商融的越多,才能在交易所面前反襯出自己還算“老實、本分”,至少能說得過去。

今年4月,TCL中環推出了138億可轉債融資計劃。交易所在第二輪問詢中就要求公司回答:“結合同行業特點、前次募集資金使用效率,說明本次募集資金的必要性及合理性。”

TCL中環回復的一部分內容是:“報告期內,同行業企業貨幣資金及交易性金融資金保持較高水平,且同期進行了再融資。”

于是,TCL中環把近兩年融資頻次較多、規模較大的幾家拎出來,列了一個表格,以證明“光伏行業景氣度高,近年快速發展,且屬于資金、技術雙密集型行業,對資本開支和運營流動資金的需求均較大”,以證明其融資的合理性。

來源:TCL中環新能源科技股份有限公司向不特定對象發行可轉換公司債券申請文件的第二輪審核問詢函的回復第27頁

現在晶科能源又推出97億融資計劃。假如交易所也問詢這個問題的話,那么晶科能源就相對容易很多,完全可以把TCL中環及其回函中別家企業的情況,復制粘貼放在一起即可。

02、福萊特,光伏圈的“圈王”

對于TCL中環和晶科能源,趕碳號還有一個建議:融資合理性論述需要對比的其他企業時,可以把做光伏玻璃的福萊特也加進去作為依據。

福萊特2019年上市,到現在三年半時間,含IPO已經完成了5輪融資。

該公司的融資部門戰斗力驚人,估計是年中無休的,因為要和券商投行們一起為融資資料而團結奮戰!一個明顯的例子是,福萊特在2022年5月18日剛完成40億元可轉債項目,2022年6月2日就發布60定向增發預案。這中間只間隔了兩個星期。

TCL中環易學,福萊特估計不易學。

福萊特融資頻次這么高,一大原因在于“早計劃,早行動”。

福萊特借光伏發展大勢,幸運地利用了此前較為寬松的融資環境,拼命搞錢。但是,現在A股融資環境已有收緊跡象。

之前,上市公司的再融資預案發布后,交易所可能不問詢,或者只問詢一次以示關切就夠了。融資計劃從預案到發行,幾個月時間就完成了。

03、“千萬次的問”

現在,交易所對于融資的監管口徑給人的感覺正在收緊。

TCL中環正在推進的138億的再融資項目,交易所已經問詢了兩輪。兩次問詢都涉及到同一個問題:

“根據申報材料,發行人2019年募集資金50 億,截止2022年12月31日使用 44.6億元;2021年募集資金90億,截止2022年12月31日使用61.9億元。截至 2022 年12月31日,貨幣資金余額及交易性金融資產余額為146.74億元……結合同行業特點、前次募集資金使用效率,說明本次募集資金的必要性及合理性。”

對于交易所“擺事實、講道理”的追問,有的公司可能就會底氣不足了。但是TCL中環還是準備了一些資料,一口咬定:缺錢、有必要。

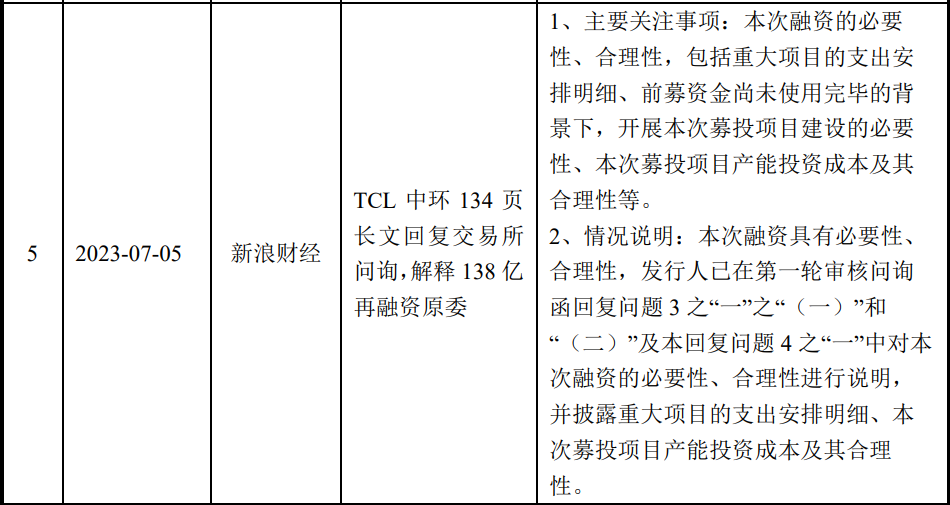

針對本輪融資的必要性、合理性,7月5日,趕碳號此前專門撰文,題為《TCL中環134頁長文回復交易所問詢,解釋138億再融資原委》。

交易所在第二次問詢中特別提到:“請發行人關注再融資申請受理以來有關該項目的重大輿情等情況,請保薦人對上述情況中涉及該項目信息披露的真實性、準確性、完整性等事項進行核查,并于答復本審核問詢函時一并提交。”

針對這篇文章,TCL中環作如下回復:

來源:TCL中環新能源科技股份有限公司向不特定對象發行可轉換公司債券申請文件的第二輪審核問詢函的回復第32頁

04、主動瘦身,就是被動脫水

誰又在交易所問詢下有所妥協的呢?最近的當屬協鑫集成。

今年3月,協鑫集成發布預案,定增募集資金57.99億元。其中,34億元干光伏,8億干儲能。

2022年末,公司凈資產是22.56億。57.99億元的再融資計劃,是其凈資產的一倍還要多,可謂胃口與自信滿滿!

被交易所連續問詢兩輪后,協鑫集成主動修改了計劃,去除了儲能項目。估計協鑫集成希望融資額自行“瘦身”之后,進度能快一些吧。

再融資一直拖延甚或終止,對公司的影響實在太大了。這方面體會最深刻的,當屬一個跨界光伏者——沐邦高科,非常魔幻。

公司在2022年2月發布再融資預案,非公開發行募集資金總額不超過24.15 億元(含發行費用);2022年3月第一輪修訂,調整為22.55 億元,今年2023年4月第四次修訂,調整為21.85 億元;今年7月19日第五次修訂,調整為17.06 億元;到了今年8月17日,公司公告說還在修訂問詢函回復。好飯不怕晚,但這也太“晚”了吧。

時間過去一年半,再融資計劃縮水了7個億,生產玩具起家的沐邦高科這次的耐心也真夠可以的。難怪晶科大將郭俊華跳槽到沐邦這么久,公司在跨界光伏上都沒有什么大動靜。機會不等人,看來這次真有些涼涼了。

沐邦這事,如果讓福萊特的團隊來干,估計兩輪再融資都搞完了。當然,這只是句玩笑話。

05、頭部企業,相對更節制

光伏行業發展快、擴產快,企業對資金的需求就會更旺盛。

但是,我們必須也要承認一個現實:龍頭光伏企業,并不是融資最猛的企業。這些企業,往往造血能力更強。

以通威股份為例,公司在過去10年,通過增發融資總額為185億(不含今年4月公告的正在推進的160億定增預案),可轉債175億。

通威股份自2011年以來,連續12年每年都會現金分紅,最近6年,分紅累計高達200億元!

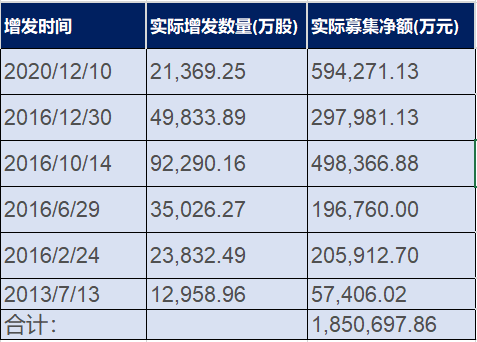

再來看看隆基綠能的再融資情況。最近11年中,公司直接融資為263.85億元。

從上表中不難看出來隆基綠能的融資頻次,要低于行業目前的平均頻次。

值得一提的是,隆基綠能很少股權融資,僅有兩次使用定增方式融資。

去年,隆基綠能也宣布擬發行GDR,募資不超199.96億元。這件事常被光伏同行拿出來比較,以證明隆基亦愛融資。但是,現在隆基的GDR事項仍未有實質性推動,也不及其他發行GDR的公司推進速度。

最近六年,隆基現金分紅合計75.61億元。

06、里里外外都是壞情緒

不需要統計數據,在A股中光伏行業的再融資頻次和規模肯定都是居于前列的。

一年可轉債融資,一年定向增發股份融資,這是很多企業共同選擇的融資節奏。

投資者對于一些光伏新能源企業的再融資、“A拆A”選擇了“用腳投票”。

一些投資者認為,不同市場對于公司估值會有差異,比如A+H或中概回歸,但“A拆A”有點“耍流氓”,最典型的當屬正泰電器。

現在的市場環境下,很多定增其實也不好發,有的企業大股東私下要對認購的對象進行“保本保收益”,否則就有可能發不出去。企業一方呢,心態也是非常復雜的。

一,大家都擴產,我也必須要擴產,否則就要被比下去,就要掉隊。擴產沒有錢,就只能問股市要錢。

二,產能過剩,行業調整遲早是要到來的。手上沒有糧,怎么過冬?千萬不能因為行業大調整,導致自己的資金鏈出問題。于是,我們會看到一些企業手上有大把的現金,還是要融資;還會看到,一些企業的再融資可行性方案中,單GW產能需要的資金需求,遠高于行業平均水平,甚至高于這家公司利用自有資金的已投資項目。

此外,還有兩種心態更為投機,甚至脫離了實業本身,值得監管層重視、投資者警惕。

一是,認為搞股價、搞資本市場,比干實業來得簡單容易。光伏本身還是相對“淳樸”的制造業,這樣的企業可能不多,但肯定有。就像陽光電源曹仁賢在今年光伏行業半年會上所說的,新進來的很多玩資本的,把光伏行業搞得太浮躁了。

二是,企業在A股上市后,企業家的心態就像進了保險箱一樣有所放松,在經營上、財務上也更加激進。從各家光伏企業財報可以發現,光伏企業平均負債率都很高,超出一般制造業水平,在70%上下的非常普遍。為什么?就是不用再擔心資金鏈問題,認為只要發一次定增,就能把資金問題都解決了。殊不知,高負債,高杠桿,總歸要還的。

暖東云轉載其他網站內容,處于傳遞更多信息而非盈利目的,同時并不代表、贊成其觀點或證實其描述,內容僅供參考。

版權歸原作者所有,若有侵權,請聯系我們刪除。